-

生鲜电商还是一门好生意吗?头顶“生鲜电商第一股”,每日优鲜(NDAQ:MF)上市后首份财报并不及格。其在2021年二季度净亏损14.332亿元,同比扩大321.78%;调整后的净亏损为8.889亿元,同比增长173.17%。作为生鲜电商前置仓模式的首创者,每日优鲜先于叮咚买菜(NYSE:DDL)登陆资本市场,然而其“出道即巅峰”、开盘即遭破发,此后股价波动式下滑。

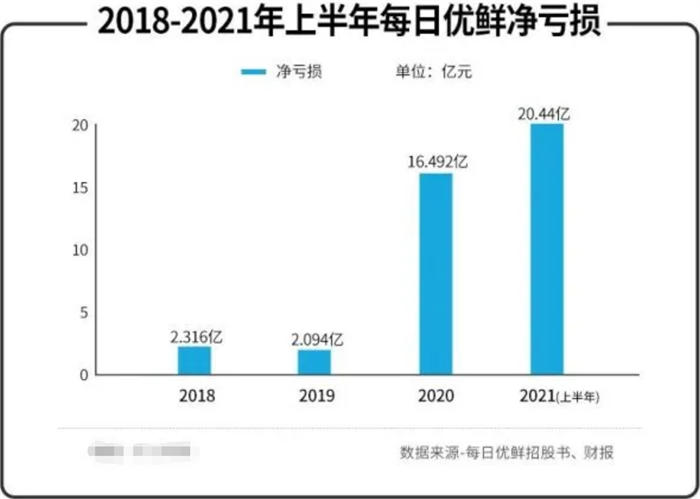

截至美东时间10月26日美股收盘,每日优鲜报收3.74美元/股,对应市值8.81亿美元;对比发行价13美元/股,股价跌幅超71.23%,市值缩水23.19亿美元。笔者发现,2018-2021年上半年,每日优鲜累计亏损88.34亿元;且履约费用高企,其在上市后并未改变亏损换增长的策略。

显然,前置仓模式并未给出令资本市场满意的答卷;每日优鲜同时抛出B端新故事,但不可避免地存在风险和挑战。当生鲜电商赛道格局动荡,在前置仓烧钱消耗战之后,资本市场还会相信每日优鲜的新故事吗?

破发与烧钱的生鲜故事

每日优鲜的掌舵者徐正被称为“天才少年”,15岁时因获得全国奥数比赛第一名而被保送至中国科技大学数学系。此后,徐正在联想集团工作十余年,28岁成为联想集团最年轻高管,并于2014年创立每日优鲜。据招股书显示:其在2015年首创前置仓模式,解决生鲜配送“最后一公里”难题。

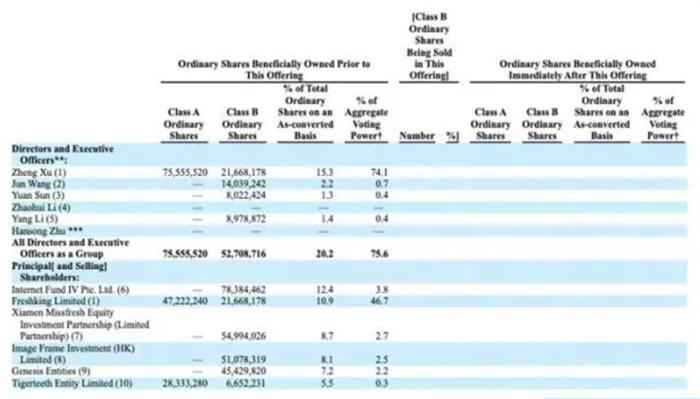

创业之初,每日优鲜即获得来自元璟资本、光信资本、展博创投的500万美元天使轮融资;此后,其几乎保持每年一到两轮的融资节奏,在IPO前共获得11轮融资,总融资规模超100亿元。据招股书显示,徐正持股15.3%、管理层合计持股20.2%;老虎环球基金持股12.4%;腾讯持股8.1%。

6月25日,每日优鲜正式在纳斯达克挂牌上市,发行定价为13美元/股;但其上市首日开盘破发,股价一度暴跌36%,最终收跌25%,一夜之间市值蒸发7.86亿美元。

据每日优鲜二季报显示:在2021Q2,每日优鲜净收入18.95亿元,同比增长40.7%;GMV为23.1亿元,同比增长35.4%;总订单数达2380万单,同比增长32.2%。但是,GMV增长的背后却是亏损持续扩大;上市之后,每日优鲜并没有改变”亏损换增长”的策略。

笔者发现,今年上半年,每日优鲜的净亏损已超过2020全年,较去年同期进一步拉大15亿元。据招股书显示:2018-2020年,每日优鲜净亏损分别为2.316亿元、2.094亿元及16.492亿元;调整后净亏损率分别为62.5%、46.3%、25.9%。2021年上半年每日优鲜净亏损为20.44亿元;其中2021年二季度,每日优鲜净亏损14.33亿元,调整后的净亏损为8.89亿元,亏损同比扩大173.17%。

高额亏损之外,尽管每日优鲜的营收在二季度有所回暖,拉长时间线却不容乐观:2018-2020年,其营收为35.47亿元、60亿元和61.3亿元;在2021年一季度营收15.3亿元,出现负增长,同比降低9.5%。拉长GMV的时间线也是同理,其2020年GMV为76.16亿元,相较2019年GMV76亿元,仅增长1600万,同比增长不足1%。

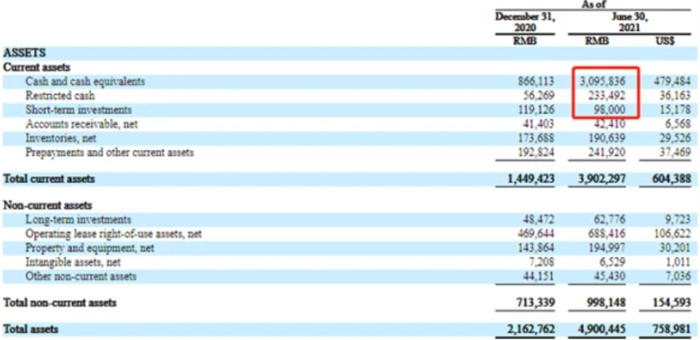

此外,2018 -2020年,每日优鲜的经营现金流一直为负,登陆资本市场让其“回了一口血”。截至2021年6月30日,其现金及现金等价物、限制性现金和短期投资为34.273亿元;在IPO前,截止2020年12月31日,这一数据仅为18.4亿元。

在笔者看来,每日优鲜上市后并未改变“亏损换增长”策略,仍然依靠资本输血来维持公司运营。尽管IPO暂缓现金流危机,但在其“烧”出一定规模、走通盈利模式之前,资本市场是否会持续买单呢?目前来看,每日优鲜上市后的股价跌跌不休,或许正是投资人在用脚投票。

前置仓模式不灵了

生鲜电商是一门烧钱的生意。作为生鲜移动电商平台,每日优鲜主要采用前置仓模式,它的钱“烧”在哪里了呢?

所谓前置仓,即将仓库设在离消费者1-3公里的地方,以便其在下单后实现“即时达”;其优势在于配送快、品控较优,但弊端同样明显:模式过重、扩张较慢和成本太大。截至2021年6月末,每日优鲜的前置仓数量为625个,总仓面积约为20.83万平方米;而其在2019年前置仓数量为1500个,不到两年,前置仓数量缩减一半以上。

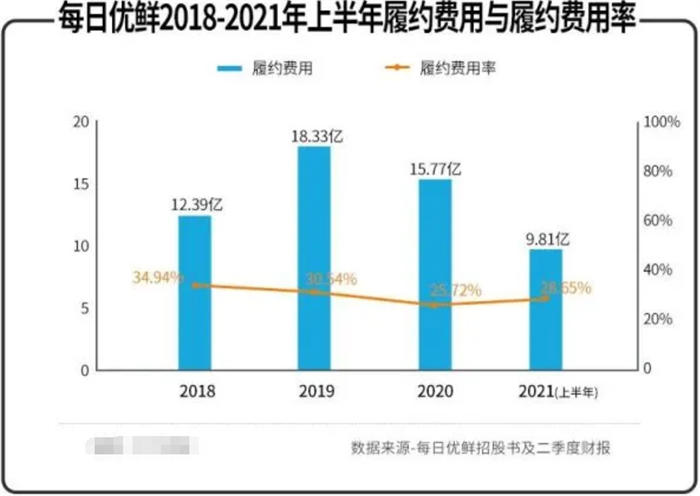

在笔者看来,高企的前置仓履约费用,或是每日优鲜盈利“造血”的最大难点。2018-2021年上半年,其前置仓履约费用分别为12.39亿元、18.33亿元、15.77亿元、9.81亿元。对比同期的净收入粗略计算,其履约费用率从2018年的34.94%,逐步降低2019年30.54%、2020年的25.72%,在2021年上半年回升至28.65%。

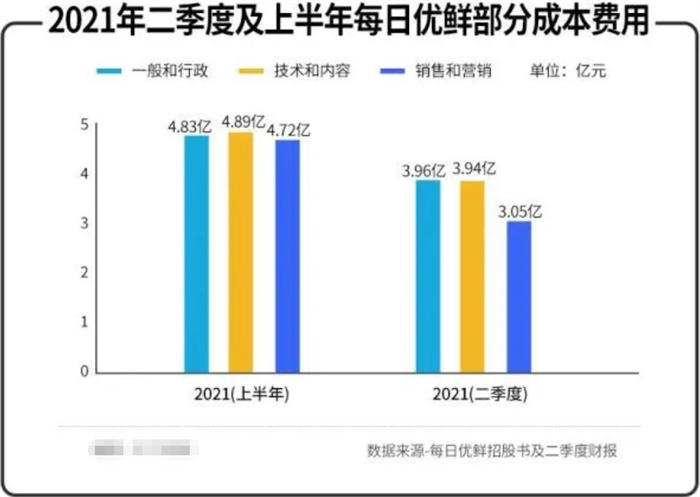

与此同时,每日优鲜的多项费用在大幅提升;官方解释称,由于IPO后基于股票的薪酬增加、加大居民区目标广告投入等因素。今年上半年,每日优鲜的一般和行政费用、技术和内容费用、销售和营销费用,分别为4.83亿元、4.89亿元、4.72亿元,同比增长243.51%、163.06%、98.61%。仅在2021年二季度,三项费用分别为3.96亿元、3.94亿元、3.05亿元,同比上升高达574.22%、371.17%、118.97%。

笔者发现,今年上半年,上述三项费用合计约14.44亿元,同期的净收入占比高达42.16%。数倍增长的各项成本费用,正在进一步蚕食每日优鲜的利润空间。2018-2021年上半年,每日优鲜的毛利率分别为8.6%、8.7%、19.4%、12.3%及7.5%。

对于毛利率较去年同期大幅减少13.8个百分点;每日优鲜财报中表示,主要由于给顾客折扣、优惠券和奖励增加。

面对履约成本及各项费用的双重挤压,每日生鲜的前置仓模式似乎不灵了。在笔者看来,生鲜本身是高损耗、低毛利的品类,且因前置仓过于贴近C端而导致复用率较低,纯粹用规模来提升利润并不现实。每日优鲜必须在规模扩张的同时,优化履约成本及各项费用,才有可能避开亏损换增长的“怪圈”。这将是一个长期的挑战。

菜市场“二房东”难破局

据艾媒数据《2016-2021年中国生鲜市场规模及预测》,2020年我国社区零售市场规模达到11.9万亿元,生鲜零售达到5万亿元,其线上渗透率仅3%左右。或由于较低的电商渗透率,生鲜电商赛道吸引各路资本押注,其入局者越来越多。据企查查数据显示,2021年1-10月生鲜电商赛道共有5起融资。

在生鲜电商“后半场”,前置仓模式已略显疲态。

招股书显示,2018 -2020年及2021一季度,每日优鲜在小程序与 App 合计有效用户为 510 万、720 万、870 万和790万;另据极光《2021年Q2移动互联网——行业数据研究报告》显示,在2021年6月,每日优鲜的月活用户为666.7万。

不难看出,在前置仓模式下,每日优鲜C端用户增长乏力、增长速度逐渐放缓。此外,2020-2021上半年,每日优鲜的客单价分别为94.9元和96.1元;2018-2020年,其有效订单量,分别为0.32亿、0.59亿和0.65亿。

一位电商业内人士向笔者表示,前置仓模式对于人口密度、消费者收入水平都提出很高的要求;每日优鲜的平均客单价达到近百元,这一消费门槛很难复制到下沉市场。每日优鲜进入16个城市花了7年时间,对比去年7月成立的美团优选,据美团一季度财报数据显示,截止今年3月31日,美团优选已完成全国2600多个市县覆盖,估计订单量在2500万件/天,客单价在7元左右。

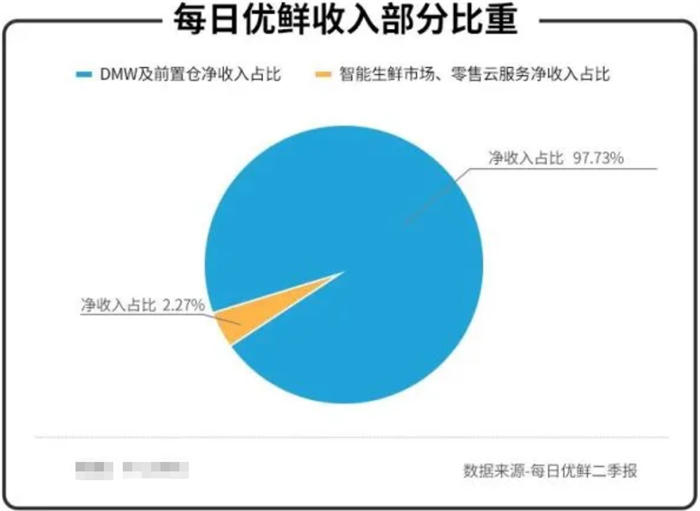

面对增长乏力的前置仓模式,为了寻找新增长点,每日优鲜开始发力B端,提出“即时零售+智慧菜场+零售云”的概念。财报显示:每日优鲜业务包括按需分布式小仓库(DMW、前置仓)、智能生鲜市场、零售云服务业务。截至2021年6月底,每日优鲜已与全国15个城市的58家菜场签约,并在其中11个城市的34家菜场启动运营。

从收入贡献来看,DMW及前置仓仍是每日优鲜的营收主力,在今年上半年贡献33.47亿元,净收入占比高达97.73%;而智能生鲜市场、零售云服务两大业务合计收入仅数千万,净收入占比不足3%。

于每日优鲜而言,布局B端依旧困难重重。抛开激烈的行业竞争不论,更为重要的是,从To C转型到To B,业务逻辑差异巨大,极度考验企业的管理能力及长期战略定力能力。在破发灾难、市值重挫之后,每日优鲜的To B新故事,能否重新打动资本市场;或许首先需要用业绩说话。

生鲜电商还是一门好生意吗?

万亿生鲜市场或是电商的最后一篇蓝海。行业想象力之外,由于生鲜具有高频刚需的特质,吸引无数入局者前赴后继。硬币的另一面,因其高投入、高损耗、低毛利等特点,导致生鲜电商“九死一生”。互联网巨头也频频布局,但并未形成寡头效应,或黯然离场或烧钱坚守,生鲜电商的市场格局仍处于动荡之中。

作为前置仓模式的开创者,从理论上讲,每日优鲜或可模仿京东,在一定规模后实现盈利。现实却并非如此:生鲜本身是高损耗、低毛利的品类,且因前置仓过于贴近C端而导致复用率较低,纯粹用规模来提升利润并不现实。

每日优鲜的处境也颇为尴尬:其前置仓数量已经锐减,也难逃亏损换增长的“怪圈”;B端新故事虽然宏大,但远不能撑起营收;想要维持公司运营,依然只能依靠资本的持续输血。抛开“生鲜电商是否还是好生意”的争论,每日优鲜首先需要活下去。毕竟,“生鲜电商第一股”头衔虽好,但不能续命。

本文部分参考资料:

1.《生鲜电商的“死结”,每日优鲜解不开》,读懂财经

2.《烧钱竞速IPO,每日优鲜和叮咚买菜不等了》,资本侦探

3.《每日优鲜真他娘是个人才》,老斯基财经

4.《每日优鲜召开零售云战略发布会,携手腾讯共建社区零售数智化未来》,中国经济网

郑重声明:文中观点系作者个人观点,不代表本平台就此提出任何投资建议。投资者应谨慎理性作出投资决策。

作者:胡不知 微垣 七宝 出品:不二研究

相关阅读:

来源:松松科技 QQ/微信:lusongsong7

“生鲜电商第一股”每日优鲜首份财报不及格

|

相关文章阅读更多:金融

- 2015-07-22 周鸿祎进军互联网金融:推奇酷股权众筹

- 2018-07-16 曾经誉为“小华为”的斐讯:欠债85亿!

- 2022-02-10 营收增速、开店速度双降,名创优品如何突围?

- 2020-06-28本站开通了在线投稿,点此立刻给我投稿哦!

发表感想加入微信群

点此登录松松云平台免费认证